ごましおです。

このブログでは、特に投資初心者に「新NISAでオルカンを買ってじっとしている!」ことをおすすめしています。

でも、オルカンをどのくらい買ったらよいか悩んでいる人もいるのではないでしょうか?

オススメと言われても、いきなり大きなお金を投資するのはちょっと、、、

そんなふうに思っているあなた!

今回は、おすすめの資産管理方法を考えてみましょう。

リスク資産の比率を決めてみる

私は現在、余力があれば速やかにリスク資産(オルカン)に投資しています。

余力を残さずリスク資産を購入・保有することを「フルインベストメント」と呼んだりします。

しかし、この方法は誰にでもおすすめできるものではありません。

人によって状況は違いますし、そもそも初心者が大きなお金で株式を買うのは難しいでしょう。

50:50の法則

そんなときにおすすめしたいのが、リスク資産と無リスク資産の比率を「50:50」と決めてみること。

新NISAでオルカンを買うことを考えると、オルカンを50%、現金(預貯金)を50%の割合にします。

とてもシンプルです。

積み立てでも一括でも50:50

初心者の場合、毎月のお給料から積み立てを考えている人も多いと思います。

例えば、これまで毎月2万円を貯金していた人なら、50:50の法則どおり半分の1万円をオルカンの積み立てに回します。

今、投資に回せる資金が多く一括投資をしても良いと考えているなら、その資金を半分にしてオルカンを購入します。

ボーナスや臨時収入があった場合も同様です。

例えば10万円を投資に回せるなら、半分の5万円でオルカンを購入します。

生活費や生活防衛資金を除いた「投資に使えるお金」の半分を投資に回すと決めておくことで、余裕を持ちながら資産運用を続けられます。

投資に使うお金を半分と決めておけば、悩まなくて済むかも?

定期的なリバランスをしてみる

オルカンと現金の比率を50:50と決めて投資しても、オルカンはリスク資産なので日々価格が上下します。

運よくオルカン上昇!

毎月1万円をオルカンに、1万円を貯金に回したとします。

投資を始めて1年後には、元本はそれぞれ12万円で合計24万円。

ここでオルカンの株価が25%上昇して15万円になったとすると、資産は合計27万円。

このとき、比率は56:44に崩れています。

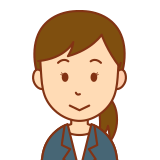

残念!オルカン暴落

反対に、運悪く大暴落に見舞われることもあります。

オルカンが−50%の大暴落で6万円まで減少したとすると、資産は18万円。

比率は33:67に変化しています。

崩れた比率を戻すのがリバランス

このようにオルカンというリスク資産を持つことで、資産は増減します。

その結果、当初の50:50の比率が崩れてしまうわけです。

これを元の比率に戻す作業を「リバランス」といいます。

オルカン上昇のケース

3万円増加しているので、半分の1万5千円分のオルカンを売却します。

すると、オルカン・現金ともに13万5千円となり、比率が50:50に戻ります。

オルカン暴落のケース

3万円分のオルカンを買い増すことで、再び50:50の比率に戻すことができます。

居心地の良い50:50

私も長年、この50:50の比率を維持しながら資産運用を行ってきました。

実はこの比率、非常に「居心地が良い」です。

リスク資産と同額の無リスク資産を常に保有していることで、安心感を持ちながら運用を続けられます。

例えばオルカンが50%暴落しても、全体の資産減少は−25%で済みます。

リーマンショックのような暴落が起きても、この比率を保っていれば心穏やかに過ごせるでしょう。

(もちろん減少は気持ちのいいものではありませんが。)

リバランスの意味とは?

リバランスには、資産比率を整える以外の良い側面もあります。

たとえばオルカンが暴落したときに追加購入するのは、「安値で買う」ことを実行しているのと同じです。

オルカンのように分散されたファンドが50%も暴落することは稀で、過去数十年ではリーマンショックくらいです。

つまり、リバランスを正しく実行できれば、暴落時に株を買える――いわば「安値で買って高値で売る」行動が自然とできるのです。

安値で買って高値で売るのがリバランス

もちろん反対にオルカンが上昇している時、例えば今(2024年初)のような時にリバランスをすれば、高値の時に株を売ることになります。

他の人が株を買って、ドンドン株価が上昇している時に人は株を買いたくなります。

また、暴落してみんなが株を売っている時には、持ち株を売りたくなっていまうのが人情です。

しかし、資産の増加を考えるならその「人情」とは反対の行動をしなければなりません。

あらかじめ「リバランス」の基準を決めておいて機械的に実行できれば「安値で買って高値で売る」という株式投資の基本を実行することができます。

資産形成期には売らないリバランス

ただし、資産形成期の人にとってオルカンを売るのはもったいないこともあります。

そこでおすすめなのが「売らないリバランス」=「ノーセル・リバランス」です。

毎月の購入金額を少なくする

たとえば、オルカンが25%上昇した場合、本来は売却して現金を増やします。

しかし、売りたくない場合は毎月の積立額を調整しましょう。

毎月オルカン1万円、貯金1万円としていたところを、オルカン8,000円、貯金12,000円に変更。

オルカン25万8千円、現金26万4千円と、ほぼ50:50に戻ります。

高値では少なく、安値で多く

このように「ノーセル・リバランス」は、高値では購入額を減らし、安値では増やす仕組みです。

結果として、購入単価を下げる効果を期待できます。

あまり頻繁なリバランスはおすすめしない

リバランスは有効な手段ですが、頻繁に行うのはおすすめしません。

基本は「オルカンを買ってじっとしている!」です。

私は50:50の比率が「30:70」または「70:30」になったときにリバランスを考えました。

小さな変化でリバランスを繰り返すと、結果的に「頻繁な売買」となり、かえって逆効果です。

リバランスの頻度は1~3年に1回でOK

私はブログ作成のために毎月末に自分の資産額を計算していますが、特に初心者の方は、頻繁に自分の資産を確認するのはおすすめしません。

口座を開いて数字を見ると、つい動かしたくなってしまうものです。

1~3年に1回、年末年始などのタイミングで全体を見直す程度で十分です。

自動積立を設定し、一度決めた方針を淡々と継続しましょう。

最後に

今回は、資産配分の方法として「50:50の法則」、そして資産のメンテナンスとしての「リバランス」を紹介しました。

「新NISAでオルカンを買ってじっとしている!」の次のステップとして、ぜひ取り入れてみてください。

資産が増えても減っても淡々と。資産の成長を楽しみながら見守りましょう!

コメント