職場の後輩に資産運用を教える中で、保険の話になりました。

「私は最低限の保険しか契約してない」と思っていたんですが、忘れていたんです。

個人年金保険を!

今回は、約18年前に職場で加入した個人年金保険を解約したお話です。

個人年金保険になぜ加入?

18年も前のことですから正確には覚えていませんが、職場に保険に関するパンフレットがありました。

そのパンフレットを見てみると、

- 個人年金保険というものがある。

- 毎月決まった金額を振り込んで、60歳とかから確定年金として受け取れる。

- 退職時に一括で受け取ることも可能

- 保険会社が安全に運用してくれるので、払い込んだ額よりも多い金額が貰える。

- 年末調整で個人年金保険控除が受けられる。

といった内容だったと思います。

特に最後の部分に気が付きました。控除が受けられる。

同じように生命保険に加入すると、生命保険控除として控除が受けられます。

でも私が契約している生命保険は掛け捨てタイプなので、お金を払ったら返ってきません。

でも個人年金保険なら、貯金みたいに貯められて、なんなら運用してくれて額も増えて、尚且つ控除まで受けられる。

夢のようなシステムだと思ったものです。

まだ資産運用なんて初めていなかった私ですが、保険屋さんに営業されたわけでもなく、自ら契約しに保険屋さんに向かいました。

「いや~お得な契約できてよかったわw」と思って、そのまま忘れていたんです。

つい最近まで。

なぜ解約したの?

では、そんな個人年金保険をなぜ解約したんでしょう?

それは、この動画を見てしまったからです↓

まさに18年前の私を論破する内容でした。

「控除込みで考えれば、とってもお得な保険=個人年金保険」という思い込みを一刀両断してもらいました。

まだまだ未熟ですね。

リベ大は勉強になります。

リベラルアーツ大学の動画は以前からよく見ていました。

でもこの動画は4年ほど前のもので、最近まで見ていなかったんですね。

2024年からの新NISAに備えて、資産配分をあれこれ考えていた時に、18年前から契約している個人年金保険を忘れていたことに気が付きました。

毎月の払い込み額を変更する、もしくは解約して新NISAの資金にできるかも。

そんな「どっちがお得かな~」といった軽い気持ちでリベ大を検索してみて、この動画に出会いました。

やっぱりリベ大さんは勉強になります。

動画のポイントは?

25分程度の動画ですから、興味のある方はぜひ見てください。

ポイントを私流にまとめてみると、

- 個人年金保険はいらない。

- 個人年金保険控除を使ってお得になるというのは間違い。

- しっかりと正しい知識で計算すれば、お得でもなんでもない。

- その際に必要な計算はエクセルで「IRR」関数を使うだけ。

といったところでしょうか。

さっそく保険関連の書類を探して計算してみました。

個人年金保険の利回りは?

まずは個人年金保険料控除についてみてみます。

控除額と払い込み額

| 年間払込保険料 | 所得税控除額(新) | 住民税控除額(新) |

|---|---|---|

| 56,000円超 | 一律28,000円 | |

| 80,000円超 | 一律40,000円 |

| 年間払込保険料 | 所得税控除額(旧) | 住民税控除額(旧) |

|---|---|---|

| 70,000円超 | 一律35,000円 | |

| 100,000円超 | 一律50,000円 |

個人年金保険料控除額の上限は、2012年1月からの税制改正によって新制度になっています。

私は2006年に契約しているので、旧制度の控除額(下の表)が適用されます。

年間10万円以上の保険料を振り込めば、所得税&住民税で85,000円の控除が受けられます。

なお、2012年以降に契約した保険については、新制度(上の表)が適用されますのでご注意ください。

私が支払っていた保険料ですが、毎月6千円、ボーナス時2万円の計112,000円。

ちゃんと年間支払保険料10万円を超えています。

IRRを計算

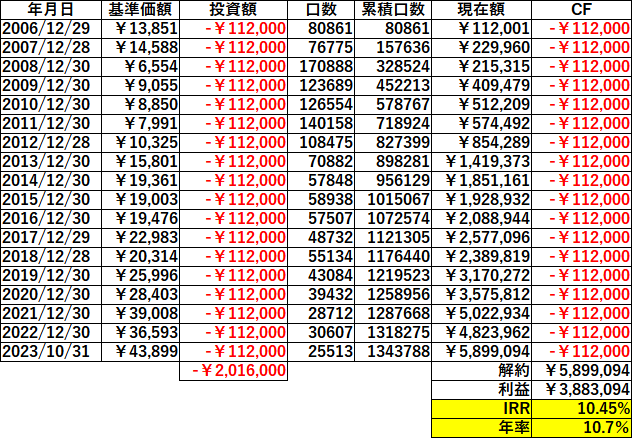

18年間の個人年金保険の支払いと解約金を合計したIRRは次のとおりです。

控除額については、9年目までが所得税10%で計算しました。

正確には覚えてないですが、多分途中から20%になってたような気がするので、10年目から20%として計算しています。

その結果、IRR2.17%。

その下の年率とは、利益を支払額で割って、18で割ったものです。

いわゆる株の単利計算ですね。

平均すると年に1.19%上昇していたことになります。

あれ?しかし複利で2.17%ってそんなに悪い数字ですかね?

IRR(内部収益率)とは

IRRとは、投資案件を評価する指標のひとつ。投資によって得られる将来のキャッシュフローの現在価値と、投資額の現在価値が等しくなる割引率のこと。

(野村證券:証券用語解説集)

私はIRRって単純に複利計算をしてくれるものだと思っていたんですが、どうも違うみたいです。

用語解説だとちょっとわかりにくいですが、要は1つの投資先を判断するのではなくて、複数の投資先を比較検討する際に使う指標のようです。

主に企業の投資判断や不動産の投資判断の目安にされるんだとか。

比較対象のインデックス・ファンドは?

ではこの個人年金保険の計算結果と比較する対象として何が良いのでしょう?

インデックス投資家である私としては、同じ条件でインデックス・ファンドに投資した場合の比較をしてみました。

条件としては、

- 投資金額、投資時期は同一とする。

- 当時からあり、今も実際に存在する投資信託とする。

- オルカン好きなんで、全世界株インデックス・ファンドとかあればいいな。

といった感じで探してみました。

しかし20年近く存続しているインデックス・ファンドって、あんまりないんです。

当然、オルカンもないし、スリムS&P500もありません。

楽天証券の投信スーパーサーチで「インデックス、株式、運用期間20年以上」で検索してみました。

↑7件ヒットしました。

今回は、この中で管理費用(信託報酬)が最安値の「インベスコ MSCIコクサイ・インデックス・ファンド」を比較対象にしてみました。

比較した結果は?

「インベスコ MSCIコクサイ・インデックス・ファンド」は、日本を除く先進国22か国に投資する投資信託です。

信託報酬0.77%は、今現在の状況からすると高く感じますが、18年前に1%を切っているのは評価できます。

純資産総額も170億円近くあり、ベテランと呼ぶに相応しいインデックス・ファンドではないでしょうか。

ちなみに「MSCIコクサイ・インデックス」に連動するファンドは、先進国株式インデックスのことであり、私も資産運用を開始した当時はメインの投資先でした。

このインデックス・ファンドに毎年末に112,000円投資し、2023年10月末に解約したものとして計算してみました。

IRRは10.45%。

1年当たりの利回りも10.7%。

利益は380万円オーバーの結果に。

圧倒的でした。(そりゃそうかw)

最後に

| IRR | 年率 | |

|---|---|---|

| 個人年金保険 | 2.17% | 1.19% |

| インデックス・ファンド | 10.45% | 10.7% |

比較した結果は、保険契約するならばインデックス・ファンドを購入しろ、という内容でした。

簡単にまとめると、過去18年間は毎月1万円を先進国株式に連動するインデックス・ファンドに投資すると、600万円近くまで成長した、ということです。

この成長とは、過去18年間の1回のみなのでしょうか?

今後は?やっぱり保険の方が安全だ?と思いますか?

皆さんどう考えますか?

私は今後も、過去18年間以上に全世界の株は成長していくと思っているので、変わらずインデックス投資を継続していきます。

ちなみに今回解約した200万円は、2024年からの新NISAに充当する予定ですが、すでにオルカンを購入しました。(もちろん課税口座で)

常にフルインベストメント!!

コメント