ごましお(@okowa1215)です。

最近、インフレって言葉をよく聞きませんか?

日本は1990年代にインフレの反対である「デフレ」に陥ったと言われています。

そんな日本にもついにインフレの波が押し寄せ始めているんでしょうか?

デフレからインフレに変わったとしたら、資産運用はどうすべきなのか?

ちょっと考えてみました。

そもそもインフレ・デフレって?

『初めてでもわかりやすい用語集(SMBC日興証券)』によると、

インフレとはインフレーション(Inflation)の略で、私たちが普段買っている日用品やサービスの値段(物価)が上がることをいいます。

デフレとはデフレーション(Deflation)の略で、私たちが普段買っている日用品やサービスの値段(物価)が全体的に下がる現象です。つまり、モノに対して相対的に貨幣の価値が上がっていく状態を指します。

と説明されています。

インフレ・デフレの違いは、物やサービスの値段(物価)が上がるのか?下がるのか?です。

日本では最近、物やサービスの値段(物価)が急に上がったと感じている人が多いと思います。

- スーパーでの買い物

- 電気やガスなどの公共料金

- 外食費

- タクシーや電車の運賃

などなど。インフレ(物価の上昇)を実感する場面が増えていると思います。

そのように物価が上昇している時に多くの人は、こう思うのではないでしょうか?

物価が上がってるから、無駄使いを辞めて貯金しなくちゃ!

って思っているあなた。ちょっと待ってください。

見える価格の変化、見えない「価値」の変化

『初めてでもわかりやすい用語集(SMBC日興証券)』をもう一度確認すると、

デフレとはデフレーション(Deflation)の略で、私たちが普段買っている日用品やサービスの値段(物価)が全体的に下がる現象です。つまり、モノに対して相対的に貨幣の価値が上がっていく状態を指します。

デフレは物価が下がることによって、相対的にお金(貨幣)の価値が上がります。

反対のインフレでは物価が上がることによって、相対的にお金(貨幣)の価値が下がるのです。

物の値段(物価)の上昇は、毎日のお買い物でスーパーに行けばすぐにわかります。

しかし、お金の値段(貨幣の額面)は変わりませんので価値の下落が実感しずらいのです。

インフレになったからと言っても1万円はそのまま「1万円」ですからね。

しかし、その1万円の価値は確実に下がっているんです。

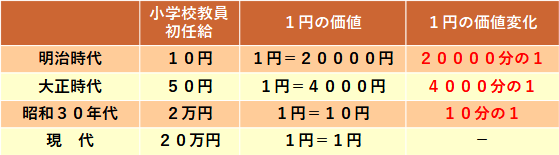

⇧の表は小学校教員の初任給の変化から、1円の価値を調べたものです。

これによると明治時代の1円は今の2万円の価値があったそうです。

明治時代の1円と今の1円は「価格(額面)」では同じです。

(当時の1円を持っていれば、今も1円として使えるます。多分w)

しかし、その1円の価値は20000分の1に下落してしまっています。

インフレの怖さを理解しよう

明治時代から現代まで「小学校教員の初任給」という物価は、10円から20万円へと2万倍も上昇したことによって、1円の価値(貨幣価値)は2万分の1に下落してしまいました。

これは、明治から現代へ2万倍のインフレになったということです。

そして一度インフレによって下がったお金(貨幣)の価値は、2度と戻ってはきません。

日本は90年代以降デフレ(貨幣価値が上昇)だと言われていますが、小学校の先生の初任給が昭和30年代の2万円になったなんて話は聞きませんw

せいぜいが20万円から上昇しなかった程度です。

これがインフレの恐怖なんです。

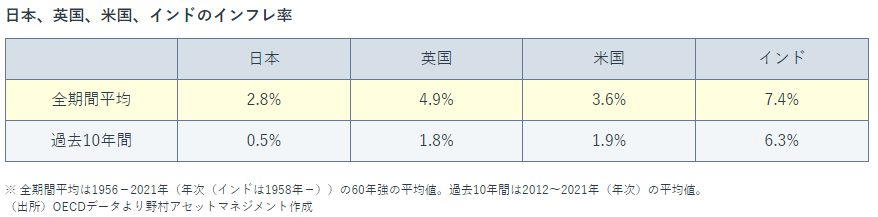

⇧の表は、各国の過去60年間と10年間のインフレ率の比較です。

日本は過去10年間は0.5%と極めて低いインフレ率でしたが、60年という長期で見てみると確実にインフレしていることがわかります。

最近までのデフレのせいで、このインフレの恐怖に気づいていない人が多いのではないでしょうか?

過去60年間の日本のインフレ率が2.8%でした。

仮にこのままインフレが継続したとすると、お金の価値はどうなってしまうでしょうか?

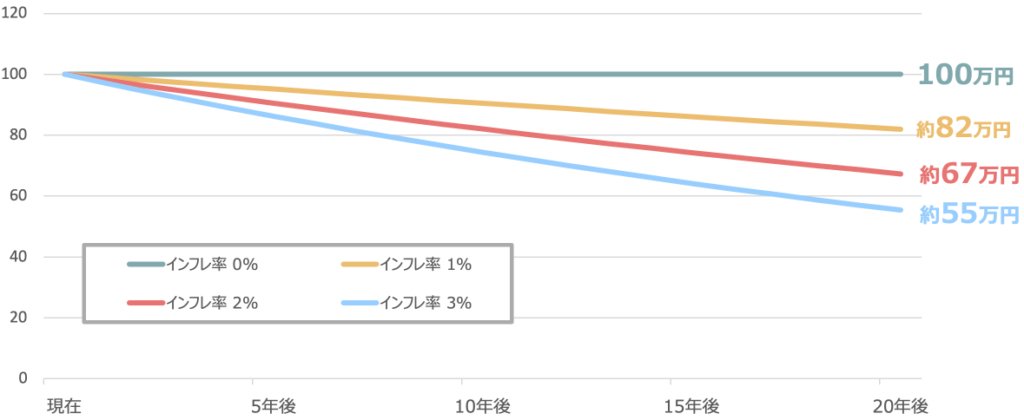

⇧の表は100万円の価値の変化を表しています。

インフレ率が3%だとすると、20年後には100万円は55万円の価値しかなくなってしまいます。

約半分です。恐ろしい!

インフレは貨幣価値の下落と理解すべし!

物価が上がってるから、無駄使いを辞めて貯金しなくちゃ!

って考えていたあなた!

貯金も同じなんです。

仮にインフレ率が3%で継続したとすると、貯金の金利が最低3%でないと価値がどんどん下がってしまいます。

今の預貯金の金利がいくらかは知ってますよね?

デフレの時代には、貨幣の価値は何もしなくても勝手に上昇してくれました。

なので、価値の下がる物(サービス)にお金を換えなくても、貯金という形でお金そのものを保有していることは合理的でした。

しかし、デフレからインフレに変わったであろう現在は、価値の上昇する何か(物・サービス)にお金を換えていかないと、どんどん貧しくなってしまいます。

なので「節約して貯金する」という日本人に染みついた(投資)行動では、インフレ時代には対応できないのです。

そう考えると、高度成長期やバブル期に車や白物家電、家・土地などの価値が上がる物を買っていた行動は、インフレ時代に合った投資行動でしたね。

価値の上がる物に換えましょう!

現金や預貯金としてお金を保有していることは、価値の下がる物に投資しているのと同じことです。

ですので、可能な限り価値の上がる物にお金を換えていく行動をしなければなりません。

その筆頭はやはり「株式」です。

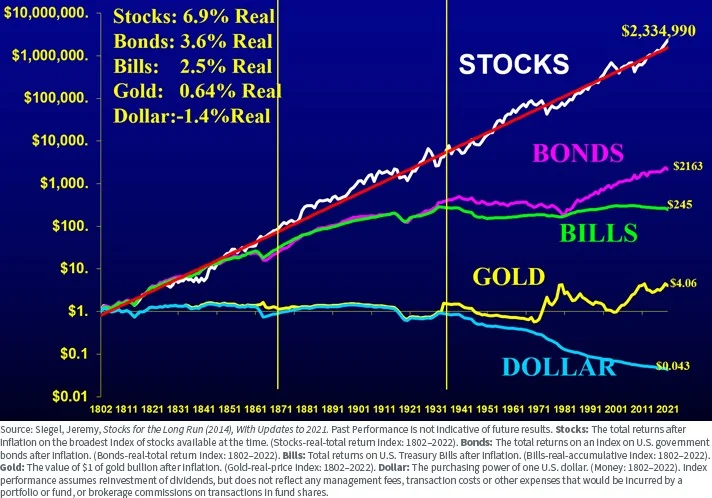

⇧の表は、約220年間でそれぞれの資産がどのように変化したのかを表しています。

ドルが20分の1以下に下落したのに対して、株式は233万倍に上昇しています。

これを見たら、株式にお金を換えるのが最も合理的だと言えます。

もちろんインフレに勝つことを考えるなら、金(GOLD)や債券(BONDS・BILLS)でもいいのですが。

少額からでもリスク資産を保有しよう!

インフレの世界になったら現金・預貯金はどんどん価値が下がってしまいます。

一般的に現金・預貯金は「無リスク資産」と呼ばれています。

無リスク資産とは、価格の変動がなく、元本保証の資産のこと。

しかし「価格の変動」はなくても、インフレになると「価値」は下がってしまいます。

無リスク資産だけ保有していると、どんどん貧しくなってしまうのは前述のとおり。

ですので価格の変動する「リスク資産」を保有しなければなりません。

短期的に見るとリスク資産は価格が上下しますが、長期的に見るとインフレ時代では価格も価値も右肩上がりになります。

今までリスク資産を保有したことがない人は、その短期的な価格の上下に怖さを感じるかもしれません。

しかし、その恐怖を乗り越えてリスク資産を保有しなければ、貧乏な将来が確定してしまいます。

少額からでもよいのでリスク資産を購入し、経験を積むことをおすすめします。

結局は「新NISAでオルカンを!」これに尽きます。

コメント