2024年から始まった新NISAは、非課税になる限度額が1800万円です。

これまでの「一般NISA(600万円)」「つみたてNISA(240万円)」と比較して、大幅に増額されました。

ここで問題になるのが、「そんなお金ないよ~」問題。

特にこれから投資を始める人には、1800万円なんていうお金は大きすぎ。

でも、せっかくの素晴らしい制度です。使わないともったいない。

今回は、資産運用にとって重要な「元手」の作り方を考えてみます。

全ての始まりは家計把握から

資産運用の第一歩は、家計の把握と節約です。

家計がそもそも赤字だったら、資産運用どころではありません。

こちらでマネーフォワードを使った家計把握について記事にしました。

毎月の家計を目に見えるようにするだけで、無駄な出費が把握できます。

まずは、その無駄な出費の改善をしましょう。

節約はストレスの有無が重要

節約については、

- 安いスーパーを探して隣町まで行くのは無駄

- 固定費から削減すれば効果が大きい

などど言われますが、確かにその通りだと思います。

ただし重要なポイントとして忘れてはいけないのが、ストレスの有無です。

どんなに効果的な節約方法でも、ストレスが掛かってしまっては生活の質が下がってしまいます。

生活の質が下がってしまったら、節約は継続できないし、そもそも本末転倒です。

ではストレスのない節約ってどんなものがあるでしょうか?

過剰な保険はいらない

ストレスフリーな節約として一番に考えて欲しいのが「保険」です。

必要な保険とは?

保険によって備えるべき事態とは「稀に起きる重大事」だけです。

だとすると(究極的には)必要な保険とは、

- (小さい子供がいる人)掛け捨ての生命保険

- (車を運転する人)任意自動車保険

- (持ち家なら)火災保険

ぐらいではないでしょうか?

私の場合はどうかというと、

- 掛け捨て生命保険(死亡時1000万円) → 保険料2000円

- 傷害保険(個人賠償責任特約付き) → 保険料700円

以上の2つだけで、毎月の保険料は2700円です。

傷害保険については、個人賠償責任特約(他人の物を壊したり、ケガをさせたり)が100円で付けられるので1口だけ加入しています。

生命保険は、まったく必要ないのですが職場でのお付き合いの関係で加入しています。

小さな子供がいるわけでもなく、資産がそこそこありますので、私が死亡したとしても妻が困ることはありません。

医療保険は不要

特に加入している人が多いのが医療保険ではないでしょうか?

病気で入院した時に「〇〇万円」とか、がんになったら「〇百万円」もらえますみたいな。

そもそも我々日本人は多くがすでに健康保険に加入しており、毎月の給料から社会保険料として引かれています。

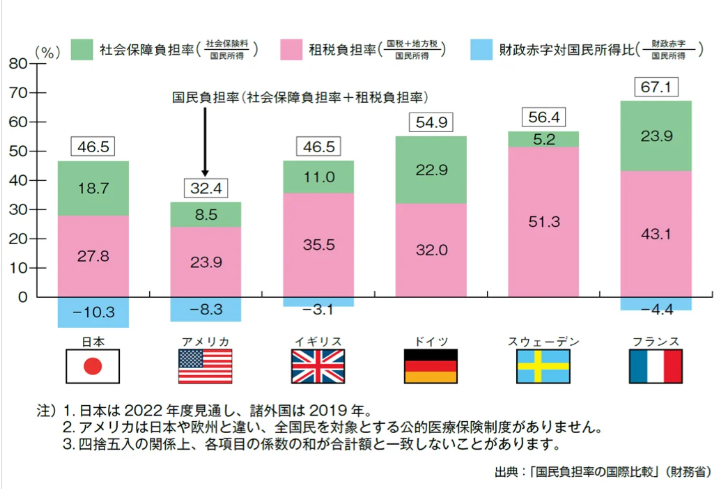

上記表は税金と社会保険料の合算ですが、日本では収入の約半分が引かれています。

負担はかなり重い訳ですが、そのお陰で病院に行っても窓口負担は少なくて済みます。

また、高額療養費制度があり仮に数百万円の医療費が発生したとしても、10万円程度しか支払う必要はありません。

これらは全て健康保険という、いわば「公的医療保険」に既に加入しているから得られる結果です。

その上でさらに「民間医療保険」に加入する必要性はありません。

病気には「公的医療保険」である健康保険と、ちょっとの貯金で備えましょう。

個人年金保険は全く必要なし

こちらで個人年金保険を解約したことを記事にしました。

個人年金保険とは何かというと、「他人に手数料を払ってお金を運用してもらう」ことです。

- 個人年金保険料を保険会社に支払う

- 保険会社は保険料から会社の運営に必要な経費を差し引く

- 経費を差し引いた保険料の残りを運用する

- 運用した結果を契約者に年金として支払う

ここで問題なのが、保険会社が差し引く経費の「額」です。

これは実は明らかにされていません。

いくらが経費として引かれているのか契約者は分からないのです。

また運用している対象も実はわかりません。

これって怖いことだと思いませんか?

同じお金を「オルカン」に使ったとしましょう。

- 投資金額を証券会社に入金する

- 購入手数料無料で「オルカン」を購入する

- 年間0.05775%(100万円あたり約600円)の手数料が差し引かれる

- 運用先は常に明らかにされ、運用結果も常に確認できる

- 運用している「オルカン」はいつでも売却して現金化できる

個人年金保険は、老後の年金額に追加をするために加入します。

運用期間は年齢によりますが、20~40年間におよぶ長期間を想定しているでしょう。

その期間があれば、オルカンを買って損をする可能性は限りなく小さいです。

過去を見れば、30年で10倍です。

すぐにでも個人年金保険は解約して、そのお金で毎月「新NISAでオルカン」を購入しましょう。

学資保険もいらない

子供がいる家庭では学資保険に加入している人も多いと思います。

この学資保険も個人年金保険と同じで「保険会社に手数料を支払って運用してもらう」ことです。

契約者が死亡した時は以後の保険料は無料だったり、お祝い金と称して節目の年に○○万円が支払われるという契約がついていたりします。

契約者の死亡には、学資保険ではなく掛け捨ての生命保険を掛けておけば、遥かに安い掛け金で数千万円の保証が得られます。

「お祝い金」なんて、そもそも自分が払い込んだ保険料の一部が(たっぷり手数料を引かれた後に)払い戻されているだけです。

特にこの学資保険については、比較的若く金融の知識があまりない世代を狙い撃ちしやすい商品です。

言葉は悪いですが「〇麻」と同じで「ゲートウェイ・ドラック」ならぬ「ゲートウェイ・保険」が学資保険ではないかと思います。

学資保険に加入した人には、もっと高額で利益率の高い保険(例えば外貨建て個人年金保険)を売りつけられるとの魂胆が見え隠れします。

一度担当者から保険の契約をしてしまうと、次の保険の提案は断りにくいものです。

自分が必要のない保険を契約していないか、一度確認するのをおすすめします。

他人にまかせず自分で運用

保険の解約は、普段の生活の質が落ちるわけでもないストレスフリーな節約方法です。

しかもかなり高額な固定費の場合が多く、効果も大きいです。

とても多い間違いは「真に保険で備えるべきこと」と「〇〇に必要なお金を運用する」ことのどちらも保険会社に任せてしまうことです。

保険会社には「稀に起きる重大事」に備えることだけを任せましょう。

資産の運用は他人に任せると、不要な手数料がかかりすぎます。

学資保険なら20年、個人年金保険なら40年に渡る長期の運用になります。

その長期間を「オルカン」に積み立てて行けば、きっとマイナスになることなく資金を準備できるはずです。

最後に

今回は、資産運用の「元手」の作り方として、特に不要な保険について考えてみました。

不要な保険を見直して節約できたお金を運用に回せば、毎月の支出を変えることなく資産運用が始められます。

そうやって少しずつ運用を始めて、不安や心配を抑えながら継続していきましょう。

学資保険や個人年金保険を解約すると、今まで支払った額よりも少ないお金しか返ってこないことがあります。

(たっぷり手数料が引かれるから、解約返戻金がマイナスになるんですが。)

確かにせっかく払い込んだお金が減ってしまうのは嫌なことです。

私は18年間、個人年金保険を継続していて昨年解約しました。

さすがに18年間も継続していたので払戻金はプラスになりましたが、残ったのは「なんでもっと早く解約しなかったんだ」という後悔のみです。

プラスになっても、マイナスになっても、そもそも不利な保険を契約しつづけることは後悔の元です。

ならばさっさと解約してしまった方が、精神衛生的にも良いと考えてみてはどうでしょうか?

最後に、もし不要な保険について専門的な知識を得たいと思う方には、こちらの本をオススメします。

保険以外にも、格安スマホや不要なサブスクの見直しもストレスフリー節約になるよ。

コメント