ごましお(@okowa1215)です。

初心者の人に参考になる良い記事がありましたので紹介します。

新NISAで「順調にお金が増える人」になるにはどうすれば良いのでしょう?

順調にお金が増える人って?

最初に答えを言ってしまいます。

きちんと腰を据えて長期投資に取り組めるかどうかが、順調にお金が増えるか、逆に損をしてしまうかの分かれ目なんです。

【要チェック】新NISAで「順調にお金が増える人」と「むしろ損をする人」の致命的な差

「長期投資」に取り組むこと。

これが新NISAでお金が順調に増える条件です。

長期・分散・低コスト

記事中では「長期・積立・分散」が投資の三大原則だと言っていますが、私はちょっと違うと思っています。

私が考える三大原則は「長期・分散・低コスト」です。

「積立」というのは投資するタイミングを言っているのであって、投資タイミングは投資の結果に影響を及ぼさないというのが、資産運用の世界では(多分)常識です。

まあ、今回はその話は置いときますが、「長期」が重要な原則であることは一致しています。

「適切に分散された低コストのインデックスファンドを可能な限り長期に保有する」

これが私の基本戦術です。

なので「適切に分散された低コストのインデックスファンド」である「オルカン」を新NISAでオススメしているのです。

では、今回の記事でも取り上げられている「長期投資」ってどんなものでしょうか?

多くの人は短期投資ばかり!

金融庁のHPに記載されている「全ファンド・バランス型ファンドの平均保有期間」という資料によると、インデックスファンドに投資している人の平均保有期間は、約2.7年となっています。

「つみたてNISA」でインデックスファンドを購入した人に限定してみると、なんと1.7年で売却してしまっています。

長期投資の期間については明確な基準はないかもしれませんが、2年にも満たない期間はやはり短期投資の範疇です。

そもそも「つみたてNISA」は、国民に資産運用を促すために20年間という期間が設定されていました。

2018年から始まって、残念ながら6年で「新NISA」に移行してしまいました。

その6年間継続できていれば、2倍近い利益が出ているファンドはいくらでもあります。

私もめでたく2倍高を達成しています。

なぜ2年にも満たないで売却??

つみたてNISAでインデックスファンドを購入した人は、なぜ2年にも満たない期間で売却してしまったのでしょう?

⇧の図はオルカンの設定時(2018年10月)から2020年6月のチャートです。

2018年1月につみたてNISAが開始されています。

設定当初の2018年末から2019年初にかけて若干の下げがありました。

2019年から2020年初にかけては緩やかな右肩上がり。

そして2020年3月からのコロナショックです。

コロナショックでは最大で約33%もの暴落となりました。

つみたてNISAで新規に投資を始めた人には、耐えられない暴落となってしまいました。

ここで多くの人がつみたてNISAで購入したファンドを売却してしまったのでしょう。

暴落で退場はもったいない!

暴落に耐えられずに売却(退場)してしまう人はとても多いです。

自分が買った株が値下がりして含み損になることは辛いことです。

特に暴落が始まると日に日に自分の資産が減って行きます。

それを見ていると資産だけではなくて心まですり減ってしまうのです。

なので、いっそのこと売却(退場)して楽になりたいと思うことは、初心者にとっては当然のことです。

しかし、それでも単なる暴落ごときで退場してしまうのはもったいないのです。

⇧の図はコロナショック後から現在までのオルカンのチャートです。

30%を超える暴落と言っても後から見てみたら、大したことないって思いませんか?

コロナショック前の高値は約12000円。

2024年4月現在は約23500円です。

コロナショックで売らなければ2倍高達成です。

15年+1~2年で損なし!

⇧こちらの記事によると過去の相場では、15年間+1~2年積立投資を続けると損したことはなかったとのこと。

15年間で損が発生したのは、15年目に100年に一度と言われたリーマンショックが発生したパターンのみ。

実質15年間積み立て投資を継続できれば、損をすることがなかったと言えます。

長期投資の期間として、この「15年」という期間をひとつの目安とすると良いと思います。

でも15年間投資を継続して利益が出たとしたら、そこで資産運用は終了するんでしょうか?

資産運用は続くよ、いつまでも!

私は現在40代後半、いわゆるアラフィフです。

これから積み立て投資を継続して、65歳になったとします。

15年以上積み立てているのですから、過去実績からは損はない可能性が大です。

これで老後の資金も貯まったんで、資産運用も成功裏に終了だ!

とはなりませんw

まだまだ死ぬまでには時間がありますからね。

継続することが大事

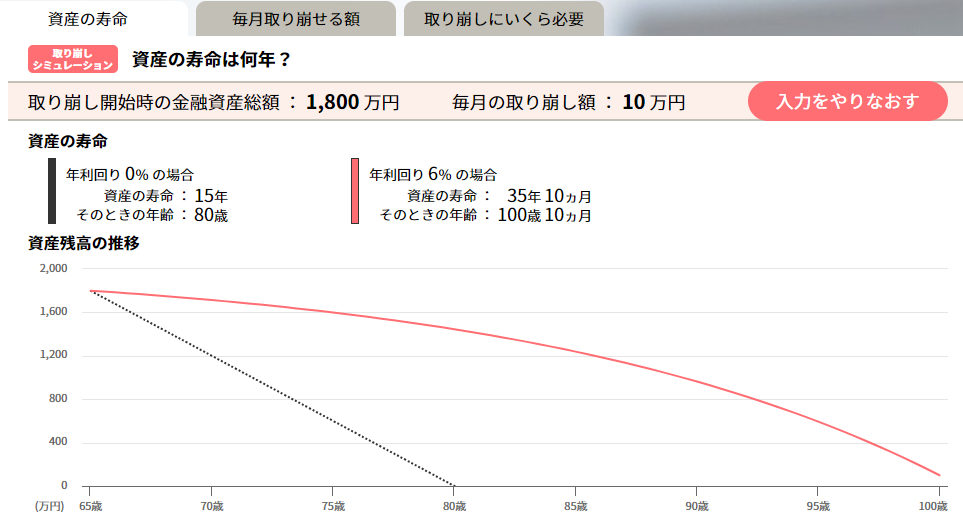

⇧の図は、65歳時点で1800万円があったとして、運用を継続した場合と止めてしまった場合の比較です。

運用を止めて現金や貯金で保有していたとして、毎月10万円を使ったとすると15年間でなくなってしまいます。

しかし、運用を継続しながら毎月10万円づつ使った場合には、100歳を超えても資産が残っています。

この場合は65歳から35年以上も運用を継続したことになります。

可能な限り長期とは?

「適切に分散された低コストのインデックスファンドを可能な限り長期に保有する」

これが私の資産運用の基本戦術だと言いました。

この「可能な限り長期」とは、まさに死ぬまで継続するような長期間を想定しているのです。

必要な時に必要な額を売却して現金化するとしても、その他の資産は株式として保有しつづけます。

先ほどの想定では15年かけて資金を作り、その後35年間運用を継続しています。

実に50年間の運用期間です。

もし子供や孫に資産を残すことを考えるのであれば、50年などと言わず100年150年と運用を継続することになるでしょう。

その間、株式は多少の上下はありながらも右肩上がりを継続し、自分が何をしなくても利益をあげてくれることでしょう。

これが真の長期投資だと思っていますが、いかがでしょうか?

最後に

100年や200年の間、資産運用を継続するんだと考えてみれば「30%の暴落だ!」だなんて単なる誤差です。

そんな誤差なんて気にもしないで、いかに運用資産を大きくできるかを考える方がよっぽど重要です。

2024年4月現在、日本もアメリカも株価は史上最高値を更新し、歴史的な高値圏にいることは間違いありません。

そして高値圏にあるならば、ちょっとの調整で大きく資産が減ってしまうこともあるかもしれません。

しかし、そんなものは数十年後から見たら全て「バーゲンセール」です。

「あの時借金してでもオルカンを買っておけば良かった!!」ってきっと思うのですから、こんなところで退場なんてしたらもったいないです。

将来の爆益は「長期投資」出来る人には確定していますから、淡々と「オルカン」を積み上げることにだけ集中しましょう!

新NISAが始まって初の株価調整ですが、そんなの誤差ですから!!

コメント